Les bases de l’assurance vie

Avant de vous lancer dans l’exploration de la particularité d’un contrat d’assurance vie avec Participation aux Bénéficies Différée (PBD), je vous propose si ce n’est déjà fait de consulter notre page sur ce que doit être un bon contrat d’assurance vie aujourd’hui et son fonctionnement.

Le méconnu des contrats d’assurance vie

Réservé trop souvent à une clientèle haut de gamme et souvent méconnu de bon nombre de conseiller patrimoniaux, l’assurance vie et le contrat de capitalisation, à participation aux bénéfices différée est pourtant un contrat non dénué d’intérêt bien au contraire, c’est à notre sens un outil puissant permettant d’allier les avantages et les atouts de l’assurance vie classique et son optique de placement à moyen et long terme tout en optimisant fiscalement les retraits prévus sur les 8 prochaines années.

PBD dans l’assurance vie, qu’est ce que c’est ?

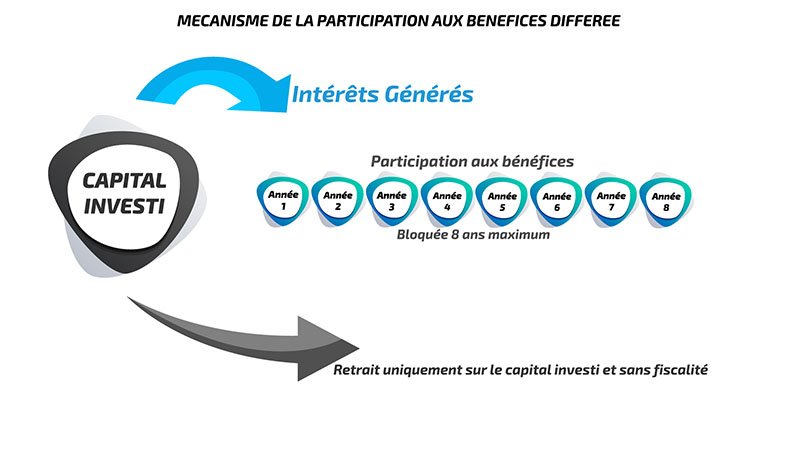

C’est un mécanisme qui permet de séparer les intérêts générés du capital investit durant les 8 premières années. Ce contrat à donc deux compartiments, celui des capitaux versés, et celui des bénéfices (plus values, intérêts, appelez cela comme vous voulez)

Pendant les 8 premières années du contrat, 100 % des intérêts sont mis en réserve par la compagnie dans un compte à part géré par l’assureur et constituent la provision pour Participation Aux Bénéfices. Cette provision est sécurisée et capitalisée.

A la 8ème année, le mécanisme de la participation aux bénéfices différée prend fin. La totalité des produits affectés à la provision pour Participation Aux Bénéfices est alors versée sur votre contrat. Désormais votre contrat fonctionne comme un contrat d’assurance vie classique.

Durant les 8 premières années les retraits partiels sont possibles, en revanche tout retrait total (clôture du contrat) entraîne la perte de la provision (des bénéfices cumulés).

Pour faire simple, durant les 8 premières années tout retrait ne pourra ce faire que sur les capitaux investis, et comme vous le savez, la fiscalité de l’assurance vie sur les retraits ne concerne que les plus values, appelé bénéfices ci-dessus…

Fonctionnement du contrat à participation aux bénéfices différée

Il y a un premier compartiment sur lequel se trouve les capitaux investis, au regard de la stratégie d’investissement choisit (cf Assurance, la répartition de son épargne)

Le deuxième compartiment est dédié à recevoir les intérêts générés des capitaux investis, avec une gestion de long terme (support euro par exemple) définie par l’assureur.

L’intérêt de ce fonctionnement en est simple, puisque les bénéfices ne sont pas capitalisés dans le compartiment de vos versements durant les 8 premières années mais dans un compartiment à part, cela veut dire que tout retrait effectué durant cette phase n’est pas fiscalisé. Vous ne retirez que du capital !

Attention toute fois, suivant le contrat et la compagnie, ce mécanisme peut être réservé uniquement pour les capitaux investis sur les fonds euros.

Ce principe est donc parfait pour la mise en place de retraits réguliers tout en maîtrisant la fiscalité.

Le schéma résume très bien l’intérêt principal de ce type de contrat et il vient souvent en complément avec un autre contrat d’assurance vie classique. Un contrat avec stratégie long terme, et le contrat PBD avec une stratégie moyen terme (10 ans)

Après 8 ans, le contrat fonctionne comme un contrat d’assurance vie classique.

Les inconvénients d’un contrat d’assurance vie à participation aux bénéfices différée

Le produit parfait n’existant pas, il y a bien entendu des inconvénients mais qui ne sont, à notre sens pas bloquant.

Le premier et le plus important, toute fermeture du contrat (retrait total) avant les 8 ans entraînera automatiquement la perte des bénéfices générés.

En cas de retrait massif, il faudra veiller (votre conseiller patrimonial est là pour) à ce que les retraits ne dépassent pas le minimum requis pour que le contrat ne soit pas clôturé par la compagnie.

Le deuxième inconvénient réside dans le fait que souvent les contrats d’assurance vie avec Participation Aux Bénéfices différée ont des frais de gestion un peu plus élevés que les contrats classiques (0.1 à 0.3%)

Le dernier n’est pas un inconvénient mais plutôt une vigilance à avoir, car certains contrats en cas de décès de l’assuré avant les 8 ans entraîne la perte de la provision, donc des bénéfices.

Pour palier à cela, une possibilité est de souscrire une assurance décès ou une garantie décès plancher indexée au sein du contrat, moyennant des frais supplémentaires (0.3 à 0.5 %)

Nous avons rigoureusement sélectionné des contrats garantissant le versement par anticipation des bénéfices générés lors du décès de l’assuré avant les 8 ans.

En conclusion

Cette solution est idéale pour celui qui dispose d’un capital à investir et qui souhaite rapidement en retirer des revenus complémentaires réguliers en optimisant sa fiscalité grâce au mécanisme de la participation aux bénéfices différée.

Exemple type de l’entrepreneur ayant vendu son entreprise juste avant sa retraite et qui désire percevoir un complément de revenus tout en faisant fructifier son capital investi.

Pourquoi choisir Elit’Valorys pour le choix et le suivi de votre assurance vie ?

- Du sur-mesure : Nous sommes convaincus d’une chose, tout contrat doit être le reflet de son épargnant et de ses objectifs.

- Un suivi :Nous assurons un suivi quotidien des contrats mis en place ensemble, avec un rapport trimestriel sur l’évolution de votre épargne

- Disponibilité : Plage horaires flexible, un seul numéro de téléphone et un conseiller unique qui vous connaîtra réellement.

- Contrats premium : Nous avons sélectionné des contrats de qualité offrant un large choix de possibilités tout en gardant à l’esprit qu’ils doivent rester accessible à tous

- Indépendance : Notre indépendance est notre force, ce qui garantie l’objectivité de nos conseils sur le ou les contrats présentés

- Accessibilité : Ne vous déplacez pas, nous venons à vous ! (Montpellier, Hérault et Gard)

- Expertise : Notre expertise peut avoir ses limites dans certains cas, c’est la raison pour laquelle nous travaillons en partenariat avec des notaires, experts-comptables, fiscalistes

Pour aller plus loin

Rien de plus simple, contactez-nous par mail ou téléphone.

Optimisons Ensemble.

David Pacouret

Montpellier